フラット35の翌月の金利を予測する方法。金利はどうやって決まる?

住宅金融支援機構の住宅ローン「フラット35」の金利が決まる仕組みと、金利を一足早く予測する方法についてまとめておきます。

遠回りかもしれませんが、まずはフラット35の仕組みから順に解説していきましょう。

- フラット35の金利推移の予測は、以下で公開しています。手っ取り早く知りたい方はそちらをどうぞ。

フラット35の金利推移予測記事 - TeraDas - テラダス(毎月更新)

「フラット35」の金利が決まる仕組みとは

フラット35の金利を予測するには、まず、「フラット35」の仕組みを知る必要があります。

ちょっと難しい内容ですが、頑張って付いて来てくださいね。

「フラット35」は、様々な銀行やモーゲージバンクなどが取り扱っている住宅ローン商品です。

これら金融機関が住宅購入者向けに貸し出したローンの債権は、住宅金融支援機構がまとめて買い取って証券化し、債券市場を通じて機関投資家などに「機構債(RMBS・住宅ローン債権担保証券)」という形で販売しています。

「フラット35」の金利は、この機関投資家向けに販売されている「機構債」の金利をベースに、住宅金融支援機構と、さらにフラット35を販売する金融機関の利益分の金利を上乗せして決定されます。

これらをさらに細分化すると、「フラット35」の金利は、以下の3つの金利の足し算になります。

- 新発10年もの国債利回り(いわゆる日本の長期金利)

- 機構債(RMBS)のローンチスプレッド(※後述)

- 住宅金融支援機構や金融機関の利益分を加味した金利上乗せ

このうち「1 + 2」が「機構債の金利」となり、「1 + 2 + 3」が「フラット35の金利」となるわけです。

さて、知らないキーワードが出てきたかと思いますので、それぞれについて説明していきましょう。

「1」の「新発10年もの国債利回り」とは「日本の長期金利」のことです。これは住宅ローンのみならず、幅広い債券のベースとなっている「金融界の地平」とも言える特別な金利です。

「フラット35」のベースとなっている「機構債」も例外ではなく、利回りに関してはこの「長期金利」を参照しています。我が国の長期金利はこのところの0.4~0.0%台と、国際的に見ても歴史的に見ても極めて低金利で推移している状況です。(日銀によるマイナス金利導入発表後は長期金利が急低下し、長期国債金利がマイナスまで落ち込んだ局面すらありました。)

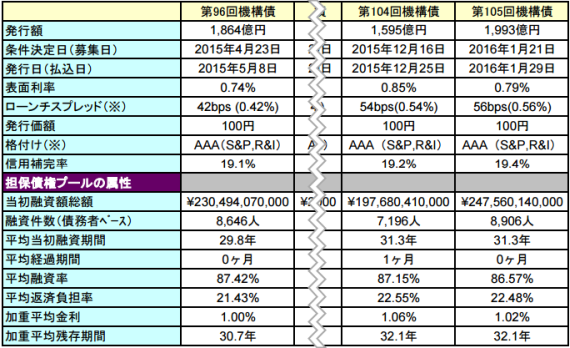

「2」のローンチスプレッドは、市場環境などを鑑みて機構が決定するパラメータです。2001年~2017年の機構債の歴史上、ローンチスプレッドは 26~105bp(0.26~1.05%)まで変動した実績があり、最近では38~68bp(0.38~0.68%)前後の範囲に収まることが多いようです。

このローンチスプレッドは、実は住宅金融支援機構のサイト上の既発債情報から確認することができます。

長期金利とローンチスプレッドを合わせたものが機構債の「表面利率」で、この数字がフラット35の金利を予測をする上で極めて重要となるわけです。

※既発債情報の表面利率の動きに注目

機構債の既発債情報は毎月下旬(20日前後)くらいに公開されますが、経験上、これが翌月のフラット35の金利に反映される可能性はある程度高いようです。

最後に、「3」の住宅金融支援機構や金融機関などの利益上乗せ分とは、フラット35の店頭利率と機構債の利率との差であり、最近はほぼ0.7%前後に落ち着いています。

翌月の「フラット35」の金利を予測する

先に説明したとおり、フラット35の金利3要素のうち「1+2」である「機構債の金利」は、前月下旬に発表される既発債情報の表面利率から確認できます。

フラット35の店頭利率はこの機構債の表面利率に「3」の金利を足したものですが、この「3」が何%相当になるかは前月時点では正確には予測できません。そのため、住宅ローン融資実行の前月時点で当月のフラット35の正確な金利を知ることは厳密にはできません。

しかしながら、機構債の表面利率の上下変動が翌月のフラット35の金利に反映される可能性はそれなりに高いと言えるため、これを参考に金利を予測することはできるわけです。

では、機構債の既発債情報の公開より前に金利を予測できる方法があるのか?ですが、日本経済新聞のPC版サイトなどから確認できる長期金利の動向も、フラット35の金利3要素の1つとして、参考にはできるでしょう。

ただし、せっかく長期金利が低下しても、機構債のローンチスプレッドがワイド化すれば住宅ローン金利は思ったほど下がらないため、長期金利が下がった分だけ住宅ローンの金利が下がるわけではない点には注意が必要です。(ローンチスプレッドは、債券価格のプライシングに関連する様々な要因を参照して決定されます。また、どうやら政治的な意図が絡む場合もあるように思います。)

フラット35は融資実行時の月毎に金利が決まる住宅ローンです。裏ワザ的ですが、翌月の金利動向が予測ができれば、ローン融資実行を月末月初どちらか好きな月に変更できるよう不動産屋と調整しておくと、住宅ローンの支払総額を抑えることも可能です。

ただし、新築の場合は、つなぎ融資期間の調整など他にも調整しなければならない要素があるため、ハウスメーカーの営業担当者からはかなり嫌がられるか、そもそも調整不可能なケースも少なくはないとは思いますが。

固定金利と変動金利。どちらを選ぶべきか

フラット35は、団信保険料が基本的には別払いのことが多く、その上、ローン対象物件には第一順位の抵当権が設定されるわけですから、貸し手からすると回収リスクが低い、つまり安全性の高い債券と見えます。そのわりにリスクプレミアムが高めに設定されているため、投資家目線で見れば「おいしい債券」と言えるのではないでしょうか。

その裏を返せば、その分フラット35の方が損。という見方はできるかもしれません。しかし、どの程度金利が上がったら損になるのか、を実際に計算してみると、実はちょっと債券相場が崩れれば、すぐに固定金利の方が得、という計算になってしまうことは、誰にでも分かることです。

最近は、当初は変動金利で契約しておき、金利上昇局面に入ったら固定金利に借り換える。という消費者が少なくないと耳にしますが、通常は、変動金利より固定金利の住宅ローンのほうが利率が高く設定されているため、金利上昇局面に毎月の支払い額が大きく上がってしまうリスクを抱えていることに変わりはありません。

ハウスメーカーの営業さんなんかは、往々にして、毎月の支払総額が低く押さえられる変動金利を薦めておいて、住宅購入者が購入可能なMAXの金額の上モノを建てさせることが多いので、そういう思惑から逃げる意味でも、最悪、固定金利になった場合でも返済できるプランを立てておくべきです。

そう考えると、低金利のうちに最初から固定金利の住宅ローンを組んでおくとか、あるいは借り換えをすることで、支払総額を確定しておくのはかなり賢い方法と言えるのではないでしょうか。

フラット35は「優良住宅ローン」が金利・手数料とも安い

フラット35は様々な金融機関やモーゲージバンクが扱っており、各社、金利・手数料が異なりますが、その中でも特におトクな住宅ローン会社といえば「優良住宅ローン」が挙げられます。

金利は最低水準。融資手数料も最低水準。さらに、繰り上げ返済は期間短縮型、月額支払い減額型ともに無料でネットから可能(繰り上げ返済の最低額はある)などなど、色々と見どころがあるモーゲージバンクさんです。

固定金利の住宅ローンは変動金利に比べて金利が高く、総返済額が嵩みがちですが、手数料が安い会社で契約しておけば金利上昇リスクが無い固定金利のメリットを活かしやすいというものです。

また、女性が住宅ローンを組む場合は、銀行独自の住宅ローンよりも住宅金融支援機構のフラット系の方が審査が通りやすいので、そういったケースでも頼れる選択肢となります。

ただし、注文住宅を建てる際のつなぎ融資に関しては、優良住宅ローンさんよりももっと条件が良い会社さんがありますので、つなぎ融資だけは他社さんをご検討された方が良いかもしれません。しかし、フラット35の本体契約部分に関しては間違いなくお得な会社さんの1つになります。

また、住宅ローンの一括比較ができるサイトもあるので、今回の情報がお役に立ったという方は事前審査を受けてみるのはいかがでしょうか。借り換えにも対応できますよ。

![]()

関連情報: